Der Sachbezug

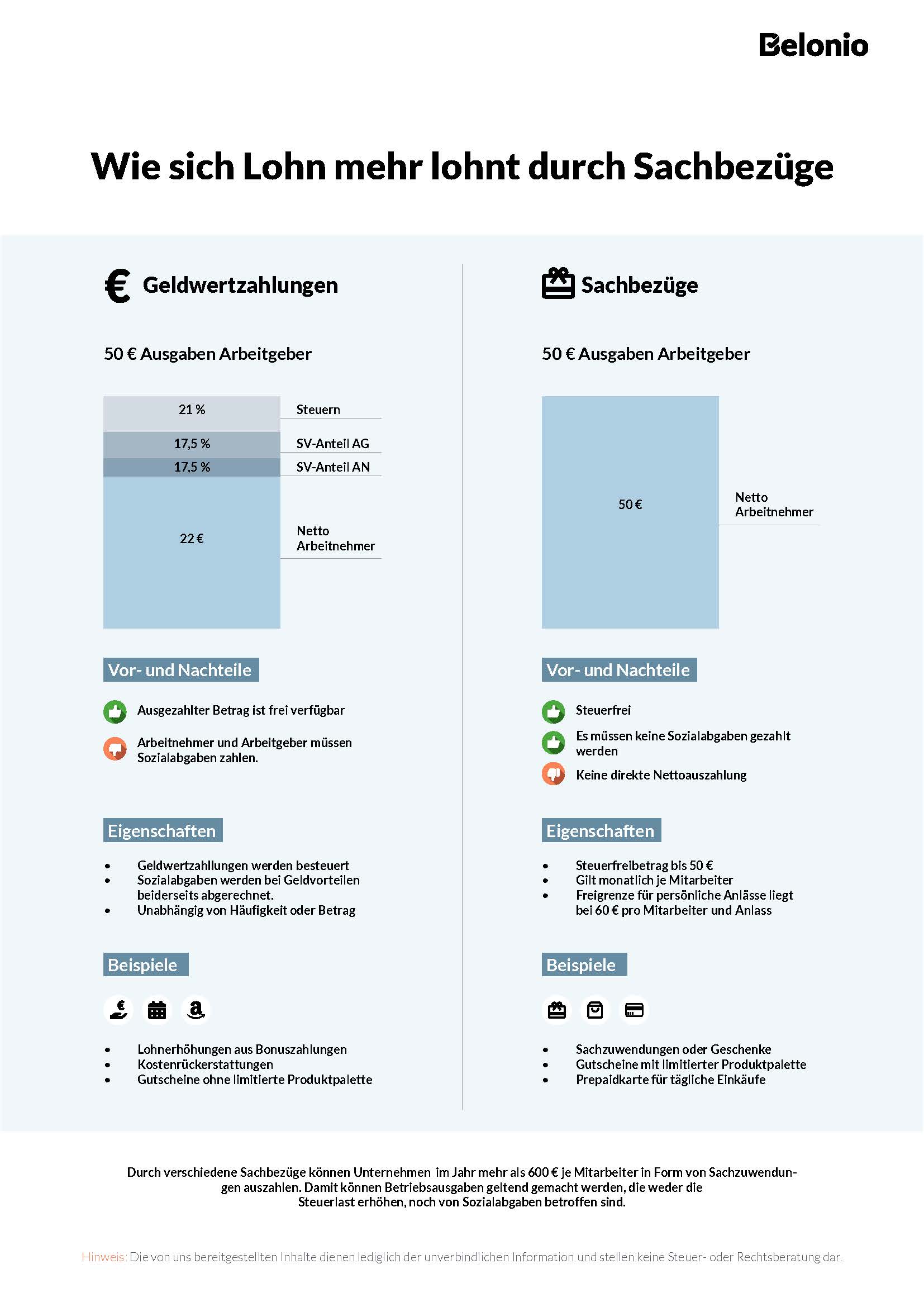

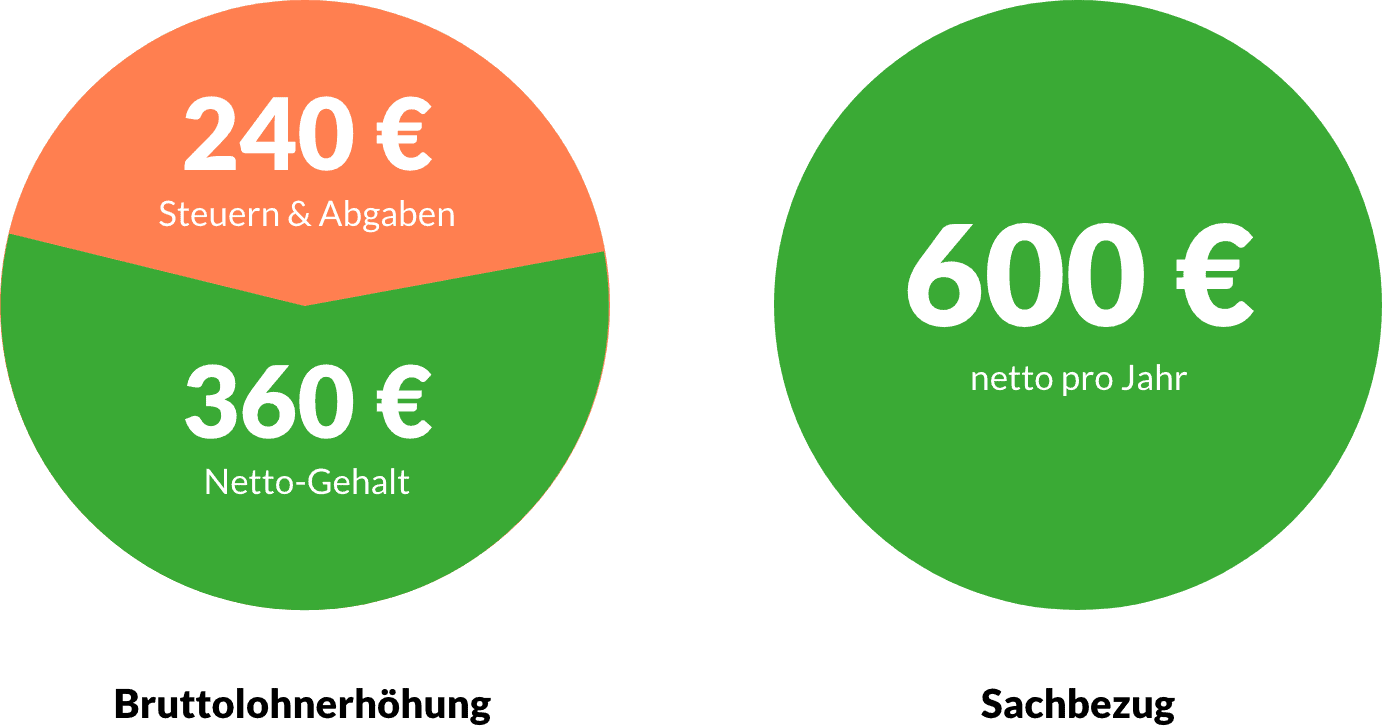

In Zeiten des Fachkräftemangels ist es wichtiger denn je, den Mitarbeitenden Wertschätzung entgegenzubringen. Der Sachbezug ist dabei eine hervorragende Möglichkeit, gute Leistungen anzuerkennen und gleichzeitig sowohl für Arbeitgebende als auch Arbeitnehmende steuerliche Vorteile zu realisieren.

Hier erfahren Sie alles zum Thema Sachbezug – von der Versteuerung über aktuelle Sachbezugswerte bis zu aktuellen gesetzlichen Regelungen.

Die wichtigsten Punkte vorab zusammengefasst

- Sachbezüge sind Güter oder Dienstleistungen, die Mitarbeitende neben ihrem normalen Arbeitslohn von Arbeitgeber:innen erhalten

- Typische Beispiele für einen Sachbezug sind ein Firmenwagen, Fahrtkostenzuschuss, Übernahme der Kindergartenbeiträge, Tankgutscheine oder Jobtickets.

- Alle Arbeitnehmer:innen, einschließlich Minijobber:innen, Auszubildende und Teilzeitkräfte, können neben ihrem regulären Entgelt bestimmte Sachbezüge erhalten.

- Seit 2022 ist der 50 Euro Sachbezug ausschließlich als zusätzliche Leistungen zum regulären Arbeitsentgelt möglich; eine Umwandlung in Entgelt ist nicht gestattet.

- Bis zu einer monatlichen Freigrenze von 50 Euro bleiben diese Zuwendungen steuerfrei. Es ist unzulässig, den nicht genutzten Betrag auf die folgenden Monate zu übertragen.

Keine Lust zu lesen? Monetäre Benefits in einem Video kurz zusammengefasst. Das vollständige Webinar können Sie hier kostenlos downloaden.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDefinition – Was sind Sachbezüge?

Sachbezüge sind Güter oder Dienstleistungen, die Mitarbeiter:innen neben ihrem ohnehin arbeitsvertraglich geschuldeten Lohn von Arbeitgeber:innen erhalten. Diese Leistungen, auch Benefits genannt, können beispielsweise Warengutscheine oder Einkaufsgutscheine, Tankgutscheine, die Mitgliedschaft im Fitnessstudio oder auch Arbeitgeberzuschüsse zu arbeitstäglichen Mahlzeiten, zum Jobticket oder die Überlassung eines Dienstwagens sein.

Wie können wir dir helfen?

Mit unserem Chatbot jetzt schnell die passende Lösung finden.

Gemäß § 8 Abs. 1 Sätze 2 und 3 des Einkommensteuergesetzes (EStG) werden alle Güter, die einen Geldwert haben, als Einnahmen betrachtet, was auch Sachleistungen einschließt. Es gibt jedoch eine Sonderregelung gemäß § 8 Abs. 2 Satz 11 EStG, wonach bestimmte Sachleistungen bis zu einem Gesamtwert von 50 Euro pro Monat steuer- und sozialabgabenfrei bleiben. Dadurch erhöht sich die Bemessungsgrundlage für die Einkommensteuer nicht. Überschreitet jedoch der Gesamtwert der Sachleistungen die Bagatellgrenze von 50 Euro pro Monat, werden sie vollständig lohnsteuer- und sozialversicherungspflichtig. Dabei werden die Werte aller Sachleistungen, die unter diese Regelung fallen, zusammengerechnet. Die monatliche Sachzuwendung darf insgesamt den Freibetrag von 50 Euro (bis 2021: 44 Euro) nicht übersteigen.

Beispiele für einen Sachbezug

Verpflegungszuschuss

Arbeitgebende können ihren Mitarbeitenden auch Verpflegungszuschüsse gewähren, die bis zu einem Geldbetrag von 112,50 € monatlich steuerfrei sind. Dies kann beispielsweise in Form von Essensgutscheinen oder einem Zuschuss zu den Verpflegungskosten während der Arbeitszeit erfolgen (ausgenommen sind Genussmittel wie Alkohol).

Betriebliche Altersvorsorge

Arbeitgebende können ihren Mitarbeitenden eine betriebliche Altersvorsorge anbieten, die bis zu 8 Prozent der Beitragsbemessungsgrenze steuer- und sozialversicherungsfrei ist. Arbeitnehmende haben mit der betrieblichen Altersvorsorge die Möglichkeit, einen Teil ihres Bruttogehalts bis zu bestimmten jährlichen Höchstbeträgen steuer- und sozialabgabenfrei für die Versorgung im Alter anzusparen. Je nach gewähltem Durchführungsweg gewährt der Arbeitgebende einen Zuschuss von mindestens 15 Prozent oder übernimmt den kompletten Beitrag. Die genauen Modalitäten sind in der Versorgungsordnung festgelegt, die alle relevanten Informationen zu Rechtsansprüchen, Pflichten, Leistungen und Bedingungen enthält.

Betriebliche Gesundheitsförderung

Unternehmen können Ihre Mitarbeitenden jährlich steuerfrei mit bis zu 600 Euro für die Gesundheitsförderung unterstützen. Dies umfasst nicht nur betriebliche Gesundheitsprogramme, sondern auch Kurse zu Themen wie Bewegung, Ernährung und Stressmanagement.

Internetkosten

Arbeitgeber können ihren Mitarbeiter:innen bis zu 50 Euro pro Monat als steuerfreier Internetzuschuss gewähren.

Telefonkosten

Außerdem können Firmen ihren Mitarbeitern steuerfrei die private Nutzung des Diensthandys gewähren, den privaten Mobilfunkvertrag bezuschussen oder den Festnetzanschluss komplett übernehmen.

Dienstrad

Auch ein Dienstrad ist eine hervorragende Möglichkeit, Anerkennung auszudrücken. Dieser Benefit kann je nach Besteuerung und Steuersatz vergünstigt oder steuer- und sozialabgabenfrei sein.

Weitere Beispiele für einen Sachbezug

Sachbezugswerte 2025 für Verpflegung und Unterkunft

Zum 1. Januar 2025 gelten folgende Sachbezugswerte für Verpflegung und Unterkünfte, ausgenommen Kantinenverpflegung:

| Verpflegung | Unterkünfte |

|---|---|

| – Frühstück: 2,30 Euro pro Mahlzeit – Mittag- oder Abendessen: 4,40 Euro pro Mahlzeit – Der Gesamtwert für die Verpflegung beträgt täglich 11,10 Euro | – Sachbezugswert für Hotelunterkünfte nach Änderungsverordnung zur SvEV und deren Inkrafttreten am 1.1.2025: 282,00 Euro pro Monat bzw. 9,40 Euro pro Kalendertag. – Wenn Arbeitgeber:innen ihren Angestellten Mitarbeiterwohnungen oder Werkswohnungen kostenfrei oder verbilligt überlassen, wird der ortsübliche Mietpreis angesetzt, da es keinen amtlichen Sachbezugswert gibt. |

Sachbezüge: Vorteile für Arbeitgebende und Arbeitnehmende

Vorteile des Sachbezugs für Arbeitgebende:

Für Arbeitgebende bietet der Sachbezug eine Reihe von Vorteilen: Sie ermöglichen es, Mitarbeitende zusätzlich zum Gehalt steuerlich begünstigt zu entlohnen, wodurch die Lohnnebenkosten gesenkt werden können. Dies stellt ein effektives Instrument dar, um die Mitarbeitermotivation und -bindung zu erhöhen, ohne die Gehaltskosten signifikant zu steigern. Zudem tragen attraktive Sachleistungen dazu bei, das Unternehmen als attraktiven Arbeitgeber zu positionieren, was die Gewinnung qualifizierter Fachkräfte erleichtert. Indem sie eine differenzierte Form der Wertschätzung bieten, können Sachbezüge die Arbeitszufriedenheit und das Betriebsklima positiv beeinflussen.

Vorteile des Sachbezugs für Arbeitnehmende:

Für Arbeitnehmende stellt der Sachbezug eine wertvolle Ergänzung zum regulären Einkommen dar, die über den monetären Wert hinausgeht. Sie bieten Zugang zu Produkten und Dienstleistungen, die möglicherweise außerhalb ihres üblichen Budgets liegen würden. Zudem sind Sachbezüge oft steuerlich begünstigt, was zu einem höheren Nettoeinkommen führt. Letztendlich fördern sie das Gefühl, vom Arbeitgebenden wertgeschätzt zu werden, was die Arbeitszufriedenheit und die Bindung zum Unternehmen stärkt.

Wann ist der Sachbezug steuerfrei?

Seit 2022 gelten klare Regelungen bezüglich der Besteuerung von Sach- und Geldleistungen für Arbeitnehmer:innen gemäß § 8 Abs. 1 Satz 2 des Einkommensteuergesetzes (EStG). Während Geldleistungen als reguläres Einkommen versteuert werden müssen, gibt es für Sachleistungen eine monatliche Freigrenze. Diese Sachzuwendungen gelten als befreit, solange sie die Bagatellgrenze von 50 Euro pro Monat nicht überschreiten. Wenn der Wert der Zuwendung die Freigrenze überschreitet, wird sie steuerpflichtig: Dann muss nicht wie beim Rabattfreibetrag nur die Differenz versteuert werden, sondern der komplette Betrag. Dabei werden sämtliche gewährte Sachbezüge zusammengezählt.

Zusätzlich können Arbeitnehmer:innen von Mitarbeiterrabatten profitieren. Diese Vergünstigungen auf den Kauf von Waren oder Dienstleistungen werden als steuerpflichtiges Arbeitsentgelt betrachtet. Jedoch gilt hier ein Rabattfreibetrag: Die gewährten Vorteile gemäß § 8 Abs. 3 Satz 2 EStG sind steuerfrei, wenn sie den gesetzlich festgelegten Rabattfreibetrag von 1.080 Euro pro Jahr nicht überschreiten.

Gibt es eine Freigrenze zu besonderen Anlässen?

Ergänzend zum monatlichen Freibetrag von 50 Euro gibt es den monatlichen Freibetrag für anlassbezogene Geschenke. Diese werden steuerrechtlich separat behandelt. Besondere Anlässe sind zum Beispiel:

- Mitarbeiterjubiläum

- Geburtstag

- Hochzeit

- Geburt eines Kindes

- Beförderung

- etc.

Für diese Art des Sachbezugs besteht ein Freibetrag von 60 Euro; es gelten die gleichen Regeln wie bei regulären Sachzuwendungen. Die Kombination aus anlassbezogenem Geschenk und regulärem Sachlohn in einem Monat ist zulässig. Auch mehrere anlassbezogene Geschenke in einem Monat (zum Beispiel Geburtstag und Hochzeit) sind zulässig. Barzuwendungen sind hingegen in jeder Höhe steuerpflichtig (R 19.6 LStR 2023).

Wie können Arbeitnehmende den Sachbezug erhalten?

Arbeitgeber:innen haben seit 2022 die Möglichkeit, den Sachbezug als freiwillige Zusatzleistungen zum regulären Arbeitslohn zu gewähren, wie es in § 8 Abs. 2 Satz 11 des Einkommensteuergesetzes (EStG) festgelegt ist. Diese Zusatzleistungen sind nicht gesetzlich vorgeschrieben, sondern erfolgen auf freiwilliger Basis seitens der Arbeitgeber:innen. Indem Sie Ihren Mitarbeiter:innen zusätzliche Leistungen neben ihrem regulären Arbeitslohn gewähren, können Sie Ihre Anerkennung für sie zeigen und möglicherweise ihre Bindung an das Unternehmen stärken. Sollten Mitarbeitende bisher keinen Sachbezug erhalten haben, können sie Ihre Arbeitgeber:innen darauf hinweisen, dass Sie möglicherweise anstatt einer Gehaltserhöhung an einer Nettolohnoptimierung durch Sachleistungen interessiert sind.

Welche Vorteile haben Arbeitgebende?

Der Fachkräftemangel zeichnet sich ab, die Zahl der offenen Stellen steigt. Mitarbeitende sind in der Position, sich Ihre Arbeitgebenden nach ihren Kriterien auszusuchen. Für Arbeitgebende ist es umso wichtiger, die eigene Attraktivität zu erhöhen und Arbeitskräfte mit Zusatzleistungen anzuwerben. Sachbezüge, also geldwerte Vorteile sind demnach nicht nur für Mitarbeiter:innen lohnenswert, sondern bieten auch Arbeitgebende entscheidende Vorteile:

- Für Arbeitgebende sind Sachbezüge zum Teil abgabefrei

- Mancher Sachbezug kann als Betriebsausgaben steuerlich abgesetzt werden.

- Zusätzliche Leistungen können das Betriebsklima verbessern und die Attraktivität Unternehmens steigern.

- Die Anerkennung für geleistete Arbeit durch einen Sachbezug fördert die Motivation der Angestellten.

- Mitarbeitende, die sich wertgeschätzt fühlen, zeigen in der Regel eine höhere Zufriedenheit und Leistungsbereitschaft.

Steuerrechtliche Behandlung des Sachbezugs

Laut § 8 Abs. 1 Sätze 2 und 3 EstG gehören Sachzuwendungen zu den Einnahmen eines Arbeitnehmenden. Sie sind steuer- und sozialversicherungspflichtig und erhöhen damit den Bruttolohn, die Lohnsteuer sowie die Beiträge zur Sozialversicherung für Mitarbeitende. Sie werden hinsichtlich der Versteuerung wie Barlohn behandelt, wenn sie über der monatlichen Freigrenze von 50 Euro liegen. Darunter gilt für die Zuwendungen eine Steuerbefreiung.

Arbeitslohn und Sachzuwendungen bis 50 Euro sind unabhängig voneinander zu betrachten und beeinflussen sich daher nicht. Der Barlohn darf nicht zugunsten der Sachzuwendung herabgesetzt werden. Die Bemessungsgrundlage der Einkommenssteuer bleibt unberührt.

Was müssen Arbeitgebende beachten?

- Bewertung zum Bruttowert: Der steuerfreie Sachbezug muss auf den Lohn- oder Gehaltsabrechnungen der Mitarbeitenden als eigenständiger Bruttobestandteil ausgewiesen werden. Sie werden als Nettoabzug für die Ermittlung des Auszahlungsbetrages vom Nettogehalt wieder abgezogen.

- Keine Barauszahlung: Sachbezüge sind von Geldleistungen und Geldbezügen zu trennen: Barauszahlungen, Überweisungen, Erstattungen von Kosten oder zweckgebundene Geldleistungen sind nicht möglich.

- Keine Gehaltsumwandlung: Seit dem 1. Januar 2020 müssen Sachbezüge zusätzlich zum regulären Arbeitslohn gezahlt werden.

- Zuflussprinzip: Monatliche Beträge dürfen nicht gesammelt und einmal jährlich an die Mitarbeitenden ausgezahlt werden. Mitarbeitende sind jedoch nicht verpflichtet, einen Sachbezug im selben Monat auszugeben. Sie können die Gutscheine ansparen und zu einem späteren Zeitpunkt einlösen.

- Alle Mitarbeiter können profitieren: Alle Mitarbeitende, einschließlich Minijobber, dürfen von den Sachzuwendungen zusätzlich zum vereinbarten Arbeitslohn profitieren.

- Zusätzliche Geschenke: Zusätzlich zu dem monatlichen Sachbezug von 50 Euro haben Arbeitgebende die Möglichkeit, steuerfreie Geschenke für Mitarbeitende zu persönlichen Anlässen auszugeben.

Du hast Fragen?

Unsere Fachexperten im Bereich Benefits beraten Dich zu Deinen Herausforderungen und entwickeln maßgeschneiderte Lösungen für Dein Unternehmen. Unverbindlich und kostenlos.

Der Sachlohn in der Lohnabrechnung

Sachbezüge werden als geldwerte Vorteile angesehen und dem regulären Bruttolohn in der Gehaltsabrechnung hinzugefügt, was zur Folge hat, dass sowohl die Lohnsteuer als auch die Sozialversicherungsbeiträge für Mitarbeitende steigen. Auf der Gehaltsabrechnung führt der Wert der Sachbezüge zu einer Erhöhung des Bruttolohns, was wiederum die Höhe der zu zahlenden Lohnsteuer und der Sozialversicherungsbeiträge für die Angestellten ansteigen lässt.

Für Zuwendungen mit einer Höhe von bis zu 50 Euro gibt es ein eigenes Abrechnungsschema:

Bruttoentgelt

+ Sachbezug bzw. geldwerter Vorteil

= Gesamtbrutto

– Lohnsteuer

– ggf. Kirchensteuer

– ggf. Solidaritätszuschlag

– Arbeitnehmerbeitrag zur Sozialversicherung

= Nettoentgelt

– Sachbezug bzw. geldwerter Vorteil

= Auszahlungsbetrag

Der geldwerte Vorteil, also der Sachbezug, muss vom Nettogehalt abgezogen werden, da er nur für die Berechnung von Steuern und Sozialversicherungsbeiträgen berücksichtigt werden soll. Ohne diesen Abzug würden die Angestellten nicht nur den Vorteil der Sache selbst (wie etwa die kostenfreie Privatnutzung eines Dienstwagens) erhalten, sondern auch den entsprechenden Geldbetrag zusätzlich.

Lohnabrechnung leicht gemacht!

Sachbezüge verstehen und nutzen. Erfahren Sie, wie Sie die 50-Euro-Regel meistern und Ihre Gehaltsabrechnung optimieren. Jetzt Expertenwissen sichern!

Anforderungen an Gutscheine

Seit Mitte 2017 kann praktisch jeder Gutschein als Sachzuwendung genutzt werden.

Anforderungen an Gutscheine:

- Gutscheine dürfen nur innerhalb der 50-Euro-Freigrenze abgabenfrei sein.

- Eine Barauszahlung darf nicht möglich sein.

- Die Auszahlung von Restbeträgen ist nicht gestattet.

- Der Gutschein darf nicht als Bestandteil des Arbeitslohns dienen oder diesen ersetzen.

- Gutscheine dürfen keine Kompensation für Überstunden oder Urlaubstage darstellen.

- Gutscheine von Online-Händler dürfen nur für dessen eigene Produkte und Dienstleistungen verwendet werden. Waren von Drittanbietern (zum Beispiel über einen Marketplace) sind unzulässig.

Es ist wichtig, die Aufzeichnungs- und Überwachungspflichten bei Sachzuwendungen zu beachten, insbesondere in Bezug auf die 50-Euro-Freigrenze. Überschreitungen dieser Grenze können zu hohen Steuer- und Sozialabgaben führen. Ein effektives System sollte implementiert werden, um sicherzustellen, dass die 50-Euro-Freigrenze nicht überschritten wird und damit verbundene finanzielle Belastungen vermieden werden.

Gutscheine statt Gehaltserhöhung

Der smarte Weg! In unserem Blogartikel erfahren Sie, wie Sie mit steuerfreien Zuwendungen Ihre Mitarbeiter belohnen und binden. Jetzt informieren und Vorteile nutzen!

Sachbezug 2022 – Gesetzesänderungen

Im Jahr 2022 wurde die Freigrenze für den steuerfreien Sachbezug vom Bundesministerium für Finanzen (BMF) von 44 Euro auf 50 Euro erhöht. Diese Neuregelung beinhaltet nicht nur eine Anpassung der Freigrenze, sondern auch verschärfte Regelungen für Gutscheine:

Gutscheine, Geldkarten und Sachbezugskarten gelten nunmehr ausschließlich als Sachbezug bzw. geldwerte Vorteile, wenn sie allein dazu dienen, Waren oder Dienstleistungen zu beziehen und den Kriterien gemäß § 2 Absatz 1 Nummer 10 a) oder b) des Zahlungsdiensteaufsichtsgesetzes (ZAG) entsprechen:

Gemäß § 2 Absatz 1 Nummer 10 a) des ZAG werden zweckgebundene Gutscheinkarten und Geldkarten von Einkaufsläden, Einzelhandelsketten oder regionale City Cards als Sachbezug betrachtet, wenn sie einem begrenzten Netzwerk angehören.

Gemäß § 2 Absatz 1 Nummer 10 b) des ZAG werden Gutscheinkarten und Geldkarten für nur eine Produktkategorie, wie beispielsweise Mode oder Essensgutscheine, als Sachbezug betrachtet, wenn sie eine begrenzte Produktpalette abdecken.

Wichtig zu ergänzen ist, dass die Möglichkeit der Lohnumwandlung für den Sachbezug, die bis zum Jahr 2020 bestand, durch die Neuregelungen des BMF seit 2022 eingeschränkt wurde. Ein Zusätzlichkeitserfordernis ist nun gesetzlich verankert, was bedeutet, dass Lohnumwandlungen nicht mehr als steuerfreier Sachlohn gelten.

Zu beachten ist außerdem, dass sowohl die Sachbezugsfreigrenze als auch andere steuerliche Vergünstigungen, wie steuerfreie Aufmerksamkeiten bis zu 60 Euro zu persönlichen Anlässen, an die Sachbezugseigenschaft gebunden sind. Liegt kein Sachbezug vor, entfällt die Möglichkeit der Steuerbefreiung. Auch eine Pauschalierung nach § 37b EStG ist in solchen Fällen nicht möglich.

Schon gewusst?

Der Sachbezug kann sowohl bei Kurzarbeit als auch im Minijob gewährt werden!

Fazit

Zusammenfassend bieten Sachbezüge sowohl für Arbeitgebende als auch Arbeitnehmende zahlreiche Vorteile. Sie stärken die Mitarbeiterbindung und -motivation, verbessern die Arbeitgeberattraktivität, bieten steuerliche Vorteile und ermöglichen eine höhere Kaufkraft für Arbeitnehmende. Sachbezüge tragen zur Schaffung einer positiven Arbeitsumgebung bei und unterstützen langfristig den Erfolg des Unternehmens. Auch Sachbezugskarten für Mitarbeiter sowie Bezüge im Minijob sind möglich.