Mit sinkendem Rentenniveau und steigender Lebenserwartung wächst gleichzeitig die Sorge der Lebensfinanzierung im Alter. Um nach der Pensionierung den jahrelang gepflegten Lebensstandard beibehalten zu können, reicht die gesetzliche Rentenversicherung perspektivisch nicht mehr aus. Zusatzrenten wie die private und betriebliche Absicherung rücken daher immer stärker in den Vordergrund. Sichern Sie sich bequem und einfach mit JobPension, der betrieblichen Altersvorsorge von Belonio, ab und schließen Sie mit einer Direktversicherung, Pensionskasse, Pensionsfonds oder anderen betrieblichen Rentenversicherungen die Rentenlücke im Alter.

Wer sein Leben lang gearbeitet hat und nach vielen Jahren Berufstätigkeit wohlverdient in Rente geht, wird mit den Zahlungen der gesetzlichen Rentenversicherung allein den gewohnten Lebensstandard nicht halten können. Die Rente ist deutlich geringer als das zuletzt erhaltene Gehalt und führt zur sogenannten Rentenlücke. Um diese zu schließen und auch als Rentner keine Abstriche machen zu müssen, sorgen viele Beschäftigte mit einer Zusatzrente in Form von privaten und betrieblichen Altersvorsorgen wie einer Direktversicherung, Pensionskasse, Pensionsfonds, Unterstützungskasse oder der Direktzusage vor. Diese sichern Arbeitnehmer im Alter, bei Invalidität sowie bei einer Lebensversicherung auch deren Hinterbliebene ab. Insbesondere die Betriebsrente ist dabei von Interesse. Denn mit dieser können Arbeitnehmer nicht nur einen Teil ihres Bruttogehalts steuerfrei und sozialabgabenfrei für die Rente zurücklegen, sondern erhalten in jedem Fall einen Zuschuss vom Arbeitgeber. Dieser muss für den Arbeitgeberzuschuss ebenfalls keine Steuern abführen und spart sich Lohnkosten für den zusätzlichen Betrag. Tatsächlich sind Anwartschaften auf eine Betriebliche Altersversorgung bei Angestellten eine gefragte Alternative zur Gehaltserhöhung und eine gute Ergänzung zur gesetzlichen Rentenversicherung.

weiterlesen

weiterlesen

weiterlesen

Wir beraten Sie gerne zu den zur Verfügung stehenden Möglichkeiten zu JobPension, der betrieblichen Altersvorsorge mit Belonio. Unser Vertriebsteam steht Ihnen beratend zur Seite und unterstützt Sie bei der Wahl der speziell für Ihr Unternehmen passenden Betriebsrente. Nutzen Sie unsere übersichtliche Software und sparen Sie sich einen großen Verwaltungsaufwand!

Mit JobPension, der betrieblichen Altersvorsorge, haben Arbeitnehmer die Möglichkeit, monatlich einen Teil ihres Bruttogehalts bis zu einem Betrag von 282 Euro bzw. jährlich 3.384 Euro (Beitragsbemessungsgrenze West) und 266 Euro monatlich oder 3.192 Euro im Jahr (Beitragsbemessungsgrenze Ost) sozialabgaben- und steuerfrei für die Versorgung im Alter, bei Invalidität oder für Hinterbliebene zurückzulegen. Die gesetzlichen Rentenansprüche bleiben davon zunächst unberührt. Je nach vereinbartem Durchführungsweg gewährt der

Arbeitgeber einen Zuschuss i.H.v. mindestens 15 %. Alternativ kann der dieser auch eine vollständige Beitragszusage erteilen, den kompletten Beitrag übernehmen und die Altersvorsorge dem Arbeitnehmer somit zusätzlich zum Gehalt gewähren. Die Beitragszusage wird in jedem Fall vertraglich festgehalten.

Welches Modell der Arbeitgeber seinen Mitarbeiten anbietet, ist in der Versorgungsordnung für die betriebliche Altersversorgung festgehalten. Diese beinhaltet alle relevanten Informationen zu den Rechtsansprüchen, Pflichten, Leistungen und Bedingungen.

Die Betriebsrente setzt sich aus zwei Phasen zusammen. Die Ansparphase beginnt mit Abschluss des Vorsorgevertrags über JobPension und endet mit Beginn des Ruhestands. In dem Zeitraum zahlen Arbeitgeber und/ oder Arbeitnehmer monatliche Beiträge an die gewählte Pensionskasse, Pensionsfonds, Direktversicherung oder Unterstützungskasse. Je nach gewähltem Durchführungsweg investiert der Versicherungspartner das angelegte Geld oder verwahrt es. Um Zugriff auf das zurückgelegte Geld zu erhalten, muss der Arbeitnehmer offiziell aus dem Erwerbsleben ausscheiden. Erst dann erfolgt die Auszahlphase. Eine Auszahlung vor Renteneintritt ist nicht möglich.

Beschäftigte sorgen sich oftmals um ihr in die Betriebsrente investiertes Geld. „Sehe ich das Geld jemals wieder?“ „Was passiert mit dem Betrag, wenn mein Arbeitgeber Insolvenz anmeldet?“ Dank des Pensionssicherungsvereins (PSVaG) ist Ihr Geld jedoch abgesichert. Im Falle einer Insolvenz übernimmt der PSVaG die Rentenzahlungen, die sich bis zum Ausscheiden aus dem Unternehmen bzw. aus Ihrem Arbeitsverhältnis mit dem betroffenen Unternehmen ergeben. Auch wenn Sie den Durchführungsweg der Entgeltumwandlung nutzen, übernimmt in diesem Fall der Verein oder die Lebensversicherung die Rentenzahlungen nach Ausscheiden aus dem Erwerbsleben. Ihre Anwartschaft auf die betriebliche Altersvorsorge verfällt mit JobPension nicht.

Je nachdem wie hoch Ihr Entgelt ausfällt, welches Modell Ihr Arbeitgeber anbietet und wie lange Sie einem Unternehmen zugehörig sind ist der Abschluss einer betrieblichen Altersvorsorge mehr oder weniger sinnvoll für Sie. So ist eine Betriebsrente in erster Linie für Gering- und Gutverdiener interessant. Ob sich eine bAV mit Entgeltumwandlung speziell für Sie lohnt, können Sie sich einfach von uns oder vom Finanzamt, der Verbraucherzentrale oder dem Steuerberater ausrechnen lassen. Sobald die Vergünstigungen, die sie durch die Einsparung von Steuern

und Sozialabgaben erhalten größer sind als die Reduzierung der zukünftigen Rente einschließlich Abgaben, lohnt sich die bAV auch für Sie. In diesem Zusammenhang müssen die Beiträge zur gesetzlichen Kranken- und Pflegeversicherung, die auch noch während des Ruhestands auf die Rente anfallen, berücksichtigt werden. Liegt Ihr Bruttoeinkommen über dem Höchstbetrag für die Kranken- und Pflegeversicherung, fallen für Sie keine Sozialabgaben mehr an und die Einsparung fällt geringer aus. Mit einem merkbar höheren Arbeitgeberzuschuss kann sich die bAV dennoch für Sie lohnen.

Bietet ein Unternehmen anstelle eines Arbeitgeberzuschusses eine ausschließlich arbeitgeberfinanzierte bAV an, sollten Arbeitnehmer nicht lange zögern und dieser zustimmen. Durch die später höheren Rentenzahlung fallen zwar die Abgaben wie Einkommenssteuer und Kranken- und Pflegeversicherung ebenfalls höher aus, dennoch müssen Arbeitgeber in der Ansparphase selbst keinen zusätzlichen Betrag dafür einzahlen. Das Bruttogehalt bleibt unberührt.

Darüber hinaus spielen Ihre beruflichen Pläne eine Rolle. Eine Betriebsrente ist nämlich dann für Sie sinnvoll, wenn Sie vorhaben, langfristig in einem Unternehmen zu bleiben und nicht bereits eine Beendigung des Arbeitsverhältnisses innerhalb der nächsten Jahre geplant haben. Die Möglichkeit der Mitnahme seines bAV-Vertrags in ein anderes Unternehmen ist zwar gesetzlich vorgeschrieben, kann jedoch vom neuen Arbeitgeber abgelehnt werden. Ist dies der Fall, muss dieser dem Arbeitnehmer eine Alternative zur bestehenden Betriebsrente anbieten.

Stellen Sie fest, dass für Sie als Arbeitnehmer eine bAV nicht unbedingt die beste Wahl ist, kommt alternativ oder ergänzend zur gesetzlichen Rentenversicherung und der bAV mit der Direktversicherung, Pensionskasse, Unterstützungskasse, Pensionsfonds oder der Direktzusage eine private Absicherung für Sie in Frage.

Ob Vollzeit-, Teilzeitkraft oder Auszubildender – grundsätzlich haben in Deutschland alle Arbeitnehmer Rechtsanspruch auf eine arbeitnehmerfinanzierte Altersvorsorge in Form einer Gehaltsumwandlung. Auch Minijobber können so eine Betriebsrente finanzieren. Letztere sind jedoch dazu angehalten, selbstständig in die gesetzliche Rentenversicherung einzuzahlen. Eine Ausnahme stellen Arbeitnehmer mit Tarifverträgen da. Hier ist eine Entgeltumwandlung nur möglich, wenn dies explizit im Vertrag vermerkt ist.

Die betriebliche Altersvorsorge ist in ihrer Höhe unbegrenzt. Um den Beitrag jedoch nicht versteuern zu müssen, sollten Sie darauf achten, dass Ihr monatlicher Versicherungsbeitrag nicht 8% der Beitragsbemessungsgrenze überschreitet. Diese liegt 2022 in den alten Ländern bei 282 Euro im Monat bzw. 3.384 Euro im Jahr. In den neuen Ländern bei 266 Euro im Monat oder 3.192 Euro im Jahr. Unbegrenzt steuerfrei ist hingegen die Altersvorsorge mit der Unterstützungskasse bzw. Direktzusage.

Die betriebliche Altersvorsorge als Zusatzrente wirkt sich je nach der Höhe Ihres Einkommens auf die Höhe der späteren Rente aus. Durch die Entgeltumwandlung Ihr monatliches Bruttogehalt, welches später als Grundlage für die Berechnung das monatlichen Renteneinkommen aus der gesetzlichen Rentenversicherung dient und mindert somit die gesetzliche Rente. Ob die steuerlichen Vorteile in der Ansparphase die Minderung der gesetzlichen Rente aufwiegen und sich eine betriebliche Vorsorge dennoch lohnt, kann im Vorfeld errechnet werden.

Um für das Alter vorzusorgen, stellt die betriebliche Altersvorsorge eine gute Ergänzung zur staatlichen und privaten Rentenversicherung dar. Arbeitnehmer wandeln mit JobPension monatlich einen Teil ihres Entgelts mit der Entgeltumwandlung um und lassen den Betrag als Beitragszahlung vom Arbeitgeber an den gewählten Partner weitergeben. Sie müssen sich um nichts Weiteres kümmern. Gleichzeitig sparen Sie sich die Steuern und Sozialabgaben für den Betrag und erhalten immer einen Zuschuss vom Arbeitgeber. Wird stattdessen der arbeitgeberfinanzierte Durchführungsweg angeboten, tragen Sie als Arbeitnehmer weder Risiko noch Kosten.

Mit der Betriebsrente über JobPension haben Unternehmen die Möglichkeit, ihren Mitarbeiter Wertschätzung entgegenzubringen und sie bei der Altersvorsorge unter die Arme zu greifen. Ob teil oder komplett finanziert – bis zu einem bestimmten Betrag ist diese Arbeitgeberleistung sozialabgabe- und steuerfrei und eine gern gesehene Alternative zu einer Gehaltserhöhung. Die betriebliche Altersvorsorge wird von Unternehmen gerne als Instrument zur Mitarbeiterbindung eingesetzt. Auch wenn Beschäftigte die Möglichkeit haben, den bestehenden

Vorsorgevertrag nach Beendigung eines Arbeitsverhältnisses mitzunehmen, kann ein neuer Arbeitgeber die Übernahme ablehnen. Gleichzeitig können Sie als Arbeitgeber Ihre Angestellten mit zusätzlichen Zahlungen und höheren Zuschüssen wertschätzen, ohne dafür den Lohn erhöhen zu müssen. Sie sparen sich somit die 20% Lohnnebenkosten und können den Betrag von den Betriebskosten absetzen.

Wer sich für eine arbeitnehmerfinanzierte Variante der betrieblichen Altersvorsorge entscheidet, der zahlt seinen Beitrag über die Entgeltumwandlung. Der monatliche Beitrag für die Vorsorge wird vom Bruttogehalt abgezogen und muss somit nicht versteuert oder von den Sozialabgaben abgesetzt werden. Die Zusage des Zuschusses vom Arbeitgeber wird in der Abrechnung nicht mit aufgeführt.

Bruttoentgelt

– Beitrag zur bAV (Barlohnumwandlung)

= Gesamt Brutto

– Lohnsteuer

– ggf. Kirchensteuer

– ggf. Solidaritätszuschlag

– Arbeitnehmerbeitrag zur Sozialversicherung

= Nettoentgelt

= Auszahlung

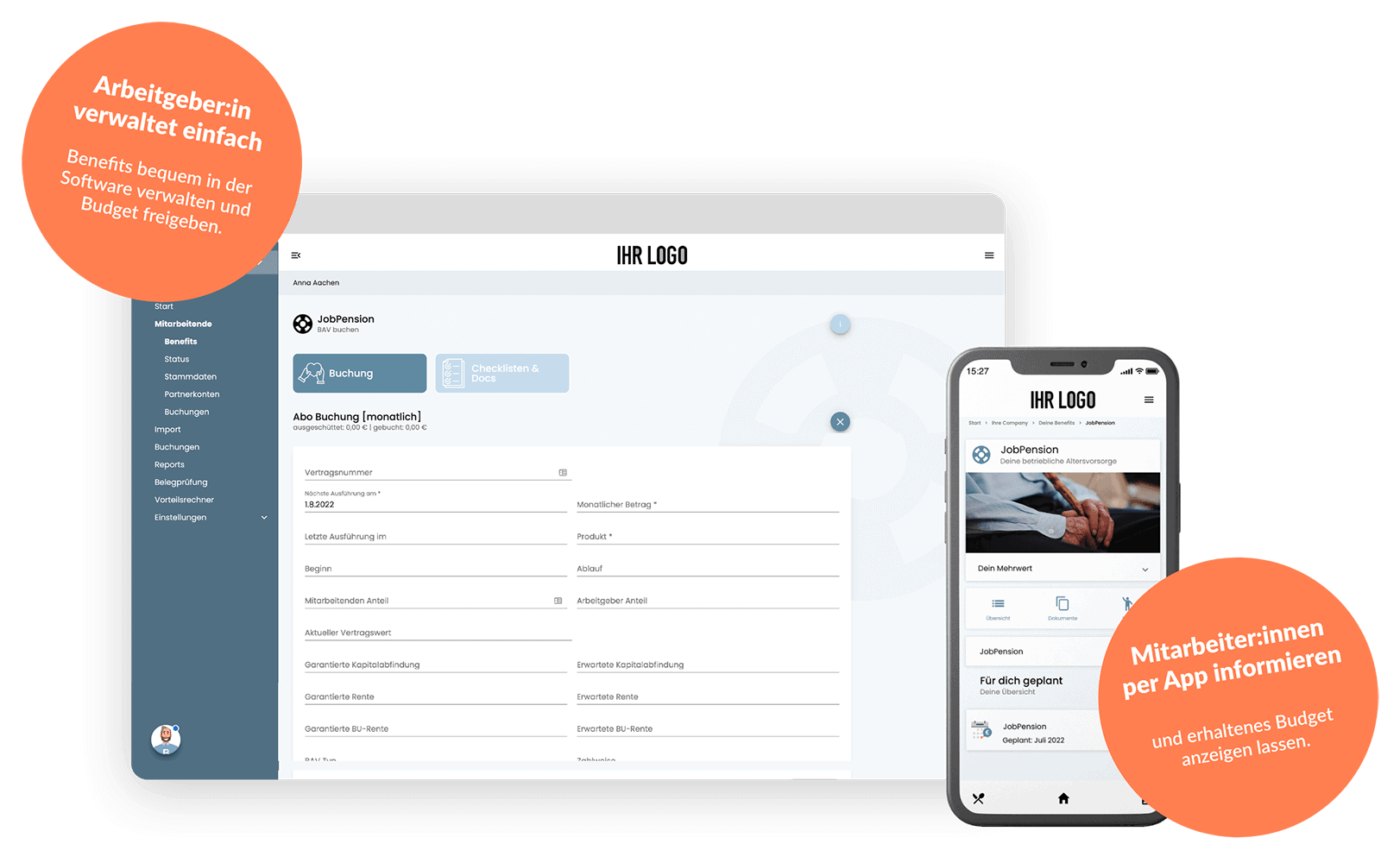

Sie möchten Ihren Mitarbeitern etwas Gutes tun und dabei stets und ohne großen Aufwand den Überblick behalten? Mit unserer Software bieten wir Ihnen eine übersichtliche Lösung zur Organisation und Verwaltung aller Mitarbeiterbenefits. Schauen Sie sich unsere Demo an und machen Sie sich selbst ein Bild von unserer Software!

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Laut Betriebsrentengesetz dürfen unverfallbare Anwartschaften auf ihre bAV bei einem Arbeitgeberwechsel mitgenommen werden (§ 4 BetrAVG). Unverfallbar sind alle Zahlungen, die durch Entgeltumwandlung vom Arbeitnehmer sowie Arbeitgeberbeiträge, die ab einer Betriebszugehörigkeit von mind. 3 Jahre bei einem Alter von mind. 21 Jahren eingezahlt wurden. Unternehmen sind jedoch nicht dazu verpflichtet, bestehende berufliche Altersvorsorgen weiterzuführen. In diesem Fall kann die Vorsorge vom Arbeitnehmer privat finanziert werden.

Während die Organisation und Bereitstellung einer Altersvorsorge für Arbeitnehmer mit keinem Aufwand verbunden ist, sind Arbeitgeber allein für die bAV zuständig. Mit JobPension unterstützen wir Unternehmen dabei einfach, schnell und sicher die betriebliche Altersvorsorge aller Mitarbeiter zu verwalten. Belonio fungiert dabei als Mittler zwischen Unternehmen und Versicherung und stellt nach Versicherungsabschluss ein übersichtliches Portal über alle gewährten Benefits zur Verfügung.

Belonio stellt Arbeitgebern eine große Auswahl an Versicherungspartnern zur Verfügung. Besonders empfehlen wir Ihnen dabei unsere Partner, zu denen unter anderem MRH oder Consus Concept gehören. Nehmen Sie gerne Kontakt zu uns auf und lassen Sie sich über unser breites Angebot der betrieblichen Altersvorsorge beraten.

Sehr gerne beraten wir Sie rund um Ihre Herausforderungen. Mit unserem Vertriebsteam haben Sie starke Partner an Ihrer Seite. Wir unterstützen Sie bei Ihren Ideen und unsere Software erleichtert ganz einfach Ihren Alltag. Lassen Sie uns in Kontakt kommen.

Tragen Sie sich einfach in unseren Kalender ein. Wir freuen uns auf den Austausch mit Ihnen!

Um den Chatbot von LoyJoy nutzen zu können, müssen Sie in die Datenverarbeitung einwilligen. Weitere Informationen finden Sie in unserer Datenschutzerklärung hier.